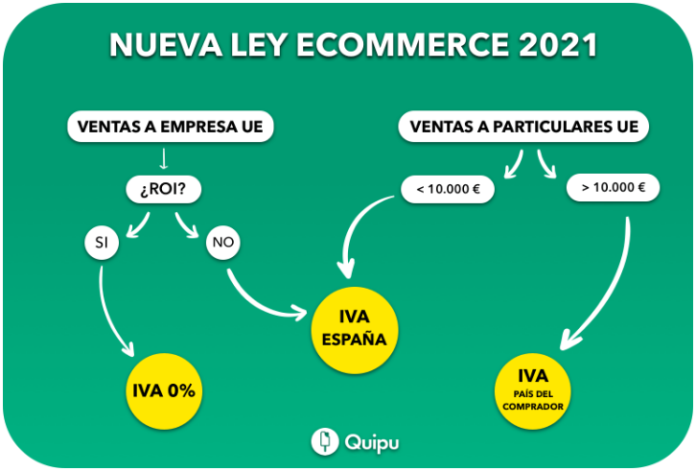

La nueva normativa del IVA Intracomunitario para los ecommerce, que entró en vigor el 1 de julio, ha dado lugar a un nuevo modelo tributario de obligada presentación si se realizan ventas online en determinadas casuísticas. El principal objetivo de esta nueva legislación es unificar los umbrales límite que obligan a tributar el IVA en el país de destino así como facilitar el pago de este impuesto con una ventanilla única (One-Stop-Shop, OSS) y armonizar el sistema de tributación del IVA.

Ahora los ecommerce a nivel europeo tienen que presentar el Modelo 369, darse de alta en la ventanilla única (OSS) a través del formulario 035 e implantar todas las peculiaridades que recoge esta normativa.

El 1 de julio, conjuntamente con la nueva normativa, entró en vigor el Modelo 369; se trata de un formulario que permite ingresar el IVA de los países de la Unión Europea a quienes vendan bienes o servicios de forma online. Todas estas empresas deberán poner el IVA del país del cliente, liquidar estos IVAs en el Modelo 369 y luego la Hacienda Española se encargará de repartir este impuesto en cada país.

“Esto solo aplica al B2C, no al B2B. Hasta la fecha el umbral de facturación era superior y había la obligación de liquidar el IVA a la Hacienda de cada país. Ahora el umbral se sitúa en los 10.000 euros, los ecommerce que lo alcancen pueden utilizar el nuevo sistema de ventanilla única para declararlo. Pueden elegir no hacerlo, pero es muy recomendable aprovechar la sencillez que ofrece esta legislación para no tener que darse de alta en la Hacienda de cada país”, asegura Roger Dobaño CEO de Quipu.

Modelo 035

Para darse de alta en la llamada ventanilla única o OSS (One-Stop-Shop) hay que presentar el Modelo 035, un proceso que se realiza online y con certificado digital. Hay que entrar en la web de Hacienda e identificarse, seleccionar el régimen (Régimen de la Unión, Régimen Exterior de la Unión o Régimen de Importación) y comienza el alta. Seleccionamos alta, introducimos el DNI o NIF así como el nombre, se completan las opciones avanzadas, la información fiscal, los datos bancarios, cambio de país si se está dado de alta en otro país además de España, se indica si se han realizado operaciones previas y finalmente procede la firma y se envía el documento.

“Quienes ya estaban registrados en el MOSS (Miniventailla Única de IVA), han quedado automáticamente dados de alta en el OSS. Así que se ahorran éste paso. En caso de que queramos tramitar la baja, se hace de igual manera seleccionando en el primer paso la opción de baja”, explica Roger Dobaño.

Modelo 369

El Modelo 369 se envía trimestralmente para quienes estén dados de alta en el Régimen de la Unión o en el Régimen Exterior de la Unión y mensualmente para los que estén en el Régimen de Importación. Se presenta mediante formato telemático a través de la web de Hacienda y se rellena de forma diferente según el Régimen en el que se esté inscrito.

El Régimen de la Unión, el más habitual, cuenta con un primer apartado de identificación, un segundo apartado para rellenar el periodo de la liquidación, en el tercero se recogen los ingresos recibidos de las prestaciones de servicios y en el cuarto el importe recibido de la venta de bienes a particulares de otros países de la Unión Europea. Si la actividad se realiza desde otro estado europeo distinto a España, debemos rellenar también los apartados cinco y seis. El séptimo y último apartado es para hacer correcciones de ejercicios anteriores.

“Los principales cambios a la hora de rellenar el formulario para el Régimen Exterior de la Unión y el Régimen de Importación, los encontramos en los apartados 3, 4 y 5. En el punto 3 del Régimen Exterior de la Unión recoge el total de ingresos que se reciben fruto de prestación de servicios o venta de bienes a particulares de otros países de la Unión Europea; mientras que el Régimen de Importación se indica el total de ingresos que has recibido fruto de la venta de bienes de menos de 150€ a particulares de otros países de la Unión Europea”, indica el CEO de Quipu.

Todos quienes vendan bienes o servicios en la Unión Europea superen o no el umbral de los 10.000 euros tienen que presentar el Modelo 303 de forma trimestral.